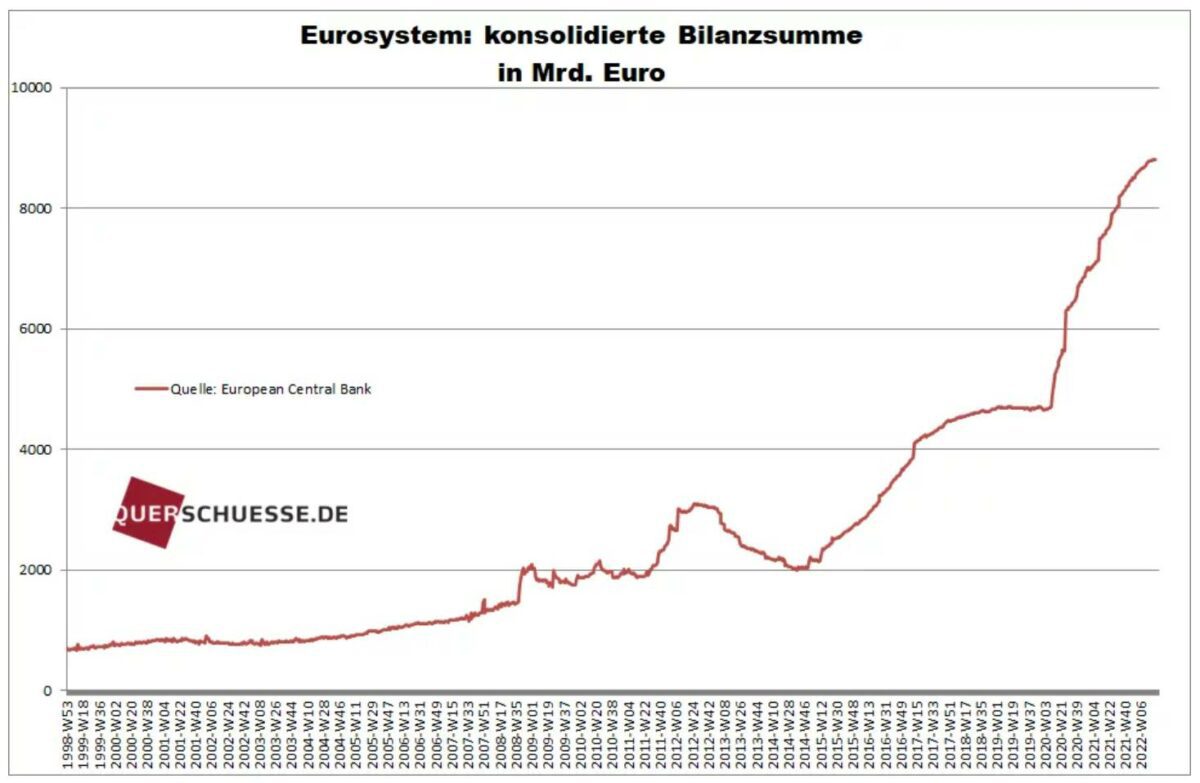

Il cambio di tasso è finalmente arrivato! È davvero questo? Undici anni dopo, la Banca Centrale Europea si prepara Alzare i tassi di interesse per la prima volta in assoluto, in calo di 25 punti base per – attendere ora – 0 per cento. non scherzo. Questo atto di disperazione da solo illustra l’ignoranza e la casualità delle guardie valutarie a Francoforte. Non hanno nulla per resistere all’inflazione storicamente alta o alle crisi attuali. Le munizioni sono state completamente utilizzate negli ultimi anni. La crisi finanziaria, la crisi dell’euro e, più recentemente, la crisi del Corona hanno spinto la Banca centrale europea sempre più in un angolo. Allo stesso tempo, hanno anche iniziato a lavorare in teatri di guerra secondari, come Shift Green con il Green Deal. Le risposte a ciascuna di queste crisi sono sempre state le stesse: stampare moneta e abbassare i tassi di interesse. La tastiera è stata attivata per l’iperinflazione. Conclusione: la stampa continua di denaro ha gonfiato il bilancio della Banca centrale europea a 8,81 trilioni di euro, che rappresenta circa l’84% della produzione economica dell’eurozona.

Il risultato è un tasso di inflazione storicamente alto da 8,1 per cento nell’eurozona e che il 40 per cento del debito pubblico è incluso nel bilancio della Banca centrale europea. Allo stesso tempo, i governi sono indebitati fino al collo e hanno bisogno di più inflazione di quella con cui la Banca centrale europea è a proprio agio per gonfiare i propri debiti a spese dei cittadini. Perché sono loro che pagano il conto con prezzi più alti, perché il potere d’acquisto dei cittadini dell’UE viene derubato sempre di più allo stesso tempo. Parallelamente, negli ultimi anni la bolla dei prezzi degli asset è aumentata con il bilancio della Banca centrale europea. Azioni, auto d’epoca, opere d’arte, immobili, ecc. hanno continuato a essere inflazionistiche in euro. Ciò riflette solo la perdita di potere d’acquisto. Ad esempio, se hai acquistato una proprietà dieci anni fa, ora avrai il doppio dei certificati cartacei per la stessa proprietà, indipendentemente dal fatto che sia stata rinnovata o meno.

La proprietà non ha né raddoppiato né raddoppiato le dimensioni, mostra solo che il potere d’acquisto della carta moneta della BCE è stato dimezzato e tutti abbiamo perso il potere d’acquisto effettivo. Secondo l’Ufficio federale di statistica, l’euro ha ufficialmente perso più del 35 per cento del suo potere d’acquisto da quando l’euro è stato introdotto nel 2001. Ma se prendiamo un valore equivalente più oggettivo, come il prezzo dell’oro, sperimentiamo un potere d’acquisto perdita di oltre il 90 percento, che è ciò che si avvicina molto alla realtà quando vedi come i prezzi degli immobili, i mercati azionari, ecc. Avanzate. Così la BCE ha reso i ricchi più ricchi e la classe media più povera nell’economia pianificata e nello stile socialista. Non abbiamo visto altro che quello che mi aspettavo fosse il più grande trasferimento di ricchezza nella storia umana dal basso, dal centro e dall’alto nelle mani di sempre meno. Questo è l’effetto del cantillon, che purtroppo funziona come un orologio. Un apparentemente assurdo rialzo dei tassi da parte della Banca Centrale Europea, che appare timido e incerto, non rende giustizia al tasso di inflazione dell’8,1 per cento né all’onere del debito.

La prossima crisi è già inevitabile!

Come sempre, la BCE ha reagito troppo tardi e troppo poco. Non può alzare troppo i tassi di interesse, altrimenti i paesi dell’Europa meridionale crolleranno uno per uno. La Banca centrale europea è intrappolata tra la lotta all’inflazione o il salvataggio dell’euro e dell’Europa meridionale e il suo mantenimento in vita. Tutto insieme non funziona. La prossima grande crisi è già incombente. Uno sguardo ai titoli di Stato dell’Eurozona chiarisce il dilemma: i titoli di Stato sono già di nuovo distanti tra loro. L’Italia attualmente deve spendere il 2,5% in più di interessi sul mercato dei capitali per nuovi debiti rispetto alla Germania. Per un paese con un rapporto debito/PIL di circa il 150 per cento, ogni punto percentuale fa male.

La Banca Centrale Europea a fine partita

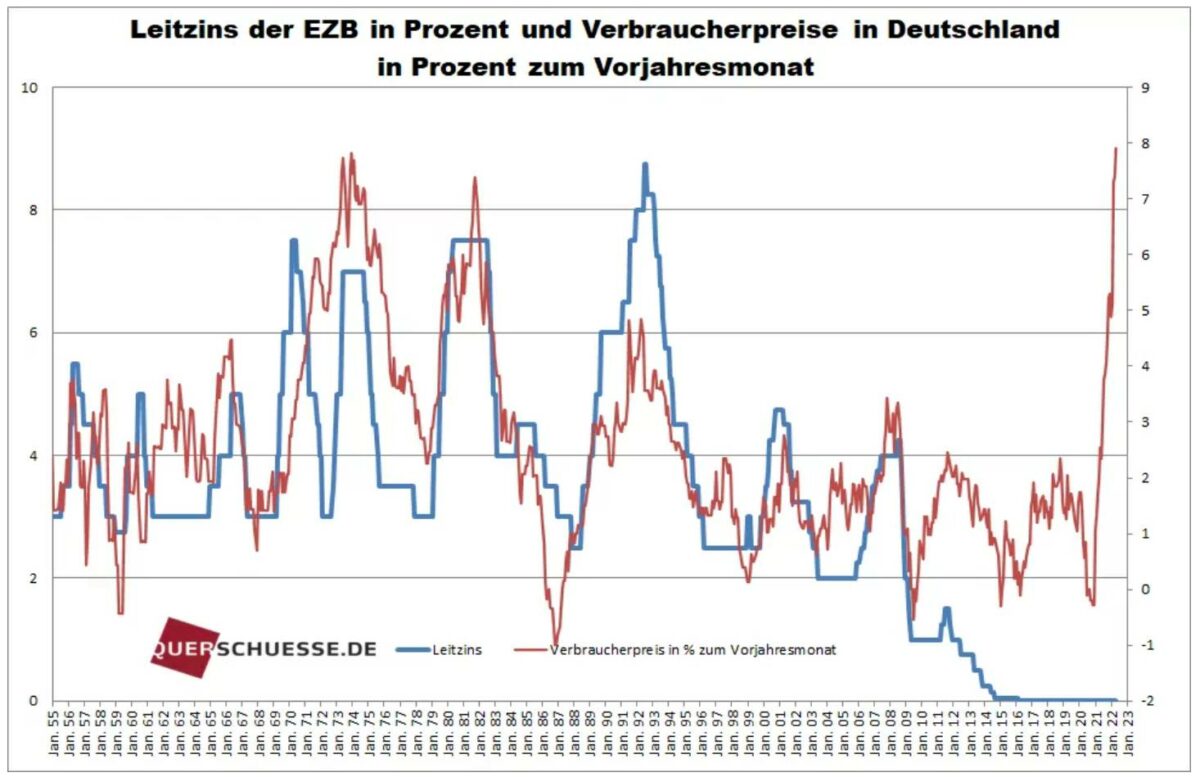

In Germania stiamo assistendo a un massimo da 50 anni del tasso di inflazione Del 7,9 per cento. Incolpare la guerra in Ucraina per tutto questo è troppo facile. Già prima avevamo un tasso di inflazione superiore al 5%. In questo grafico puoi vedere chiaramente come gli alti tassi di inflazione siano stati combattuti in passato con alti tassi di interesse.

Questa volta ce l’ha Banca Centrale Europea Il problema è che il tasso di interesse è dello 0 per cento, il che significa che lo spazio di manovra della Banca centrale europea a Francoforte è molto limitato. Ma non è l’unico problema: perché abbiamo anche la guerra in Europa, i danni collaterali della crisi del Corona come interruzioni della catena di approvvigionamento, l’imminente recessione e arresti in Cina e la crisi energetica causata in parte da una stessa transizione energetica difettosa. Tutto ciò indica una grave crisi.

Quindi ora la Banca Centrale Europea deve decidere tra peste e colera: combattere l’inflazione e mettere così fine all’esperimento dell’euro, mandare i paesi zombie alla bancarotta o salvarli e rischiare l’iperinflazione. Non importa come siano attorcigliati e ruotati, entrambi portano allo stesso risultato: la fine dell’Euro!

Mark Friedrich è un autore di bestseller sei volte, esperto finanziario, oratore richiesto, leader di pensiero, spirito libero e fondatore della consulenza a pagamento. Assicurazione patrimoniale Friedrich GmbH per privati e aziende.

Il suo nuovo bestseller è stato il libro di business di maggior successo del 2021: La più grande opportunità di sempre – Cosa dobbiamo imparare dalla crisi ora e come puoi trarre vantaggio dal più grande trasferimento di ricchezza umana

Maggiori informazioni su https://friedrich-partner.de E anche su YouTube: https://www.YouTube.com/MarcFriedrich7

Twitter e Instagram:: @marcfriedrich7