L’Italia ha generalmente un problema di debito. Questo può essere visto chiaramente nel grafico qui sotto. Il debito pubblico tedesco (arancione) è cresciuto di 2,34 trilioni di euro dal 2000, e quello italiano (blu) di 2,74 trilioni di euro. Devi considerare che l’Italia è meno popolata e ha solo la terza maggiore produzione economica nell’Eurozona dopo la Francia! Il grafico mostra che la Germania è stata in grado di ridurre il debito per ben otto anni negli anni successivi alla crisi finanziaria del 2008, mentre l’Italia ha continuato ad accumulare debiti. Sebbene il debito pubblico tedesco sia nuovamente aumentato a causa della corona e della crisi energetica, diversi anni fa è stato creato un cuscinetto. Cosa stiamo vedendo attualmente? Durante la pandemia di coronavirus, l’Italia è stata più generosa nell’emettere garanzie sui prestiti rispetto ad altri europei, mostra un’analisi. E per quanto riguarda i rimborsi? Ci sarà pace per almeno un anno.

L’Italia è responsabile di grandi quantità di debito privato

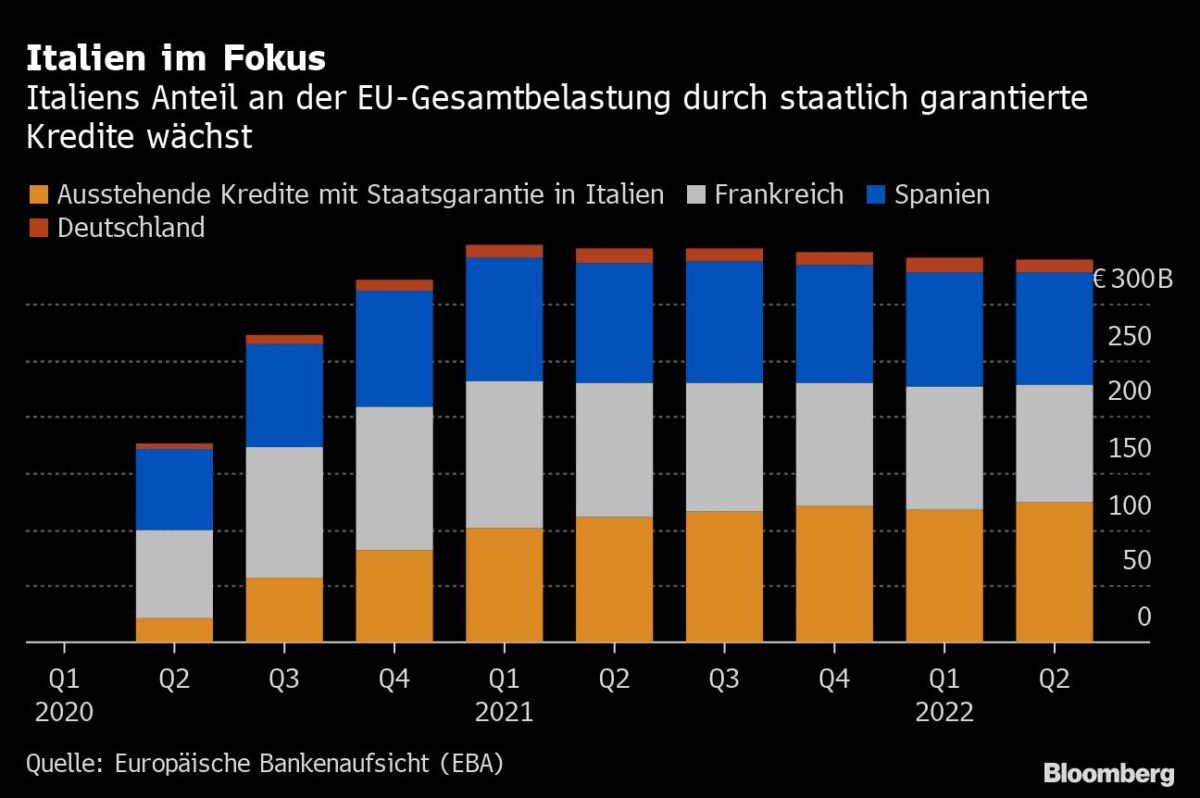

Mentre i prestiti garantiti dal governo sono stati ridotti in risposta alla pandemia di coronavirus in gran parte dell’Europa, le aziende italiane sono ancora sedute su montagne di tale debito. Ciò complica gli sforzi del governo di Roma per affrontare la recente crisi dell’inflazione dei costi energetici, secondo una recente analisi di Bloomberg. Secondo un rapporto dell’Autorità bancaria europea (EBA) del mese scorso, le società italiane avevano 123,2 miliardi di euro in prestiti garantiti dallo Stato Covid-19 alla fine di giugno. Era ancora di 118 miliardi di euro nel trimestre precedente. Nonostante il terzo PIL del paese, l’Italia deve ancora rimborsare più debito garantito dal governo che in qualsiasi altra parte dell’Eurozona.

Ciò ha lasciato il governo appena formato della Georgia Maloney in un dilemma. Come e in che misura l’Italia può sostenere le imprese alle prese con costi elevati in un contesto economico in rapido declino, soprattutto nel settore energetico? Roma ha messo a punto un pacchetto di aiuti che consente alle aziende di dilazionare le bollette energetiche fino a due anni. Nel frattempo, i fornitori di gas ed elettricità hanno ricevuto una garanzia governativa del 90% sulle fatture riviste.

Stefano Caselli, preside della SDA Bocconi School of Management di Milano, avverte che qualsiasi ulteriore sostegno alle imprese sotto forma di debito sta semplicemente rimandando il dolore. Il risultato sono strutture societarie in Italia con pesanti oneri debitori che potrebbero diventare insostenibili se ricavi e profitti diminuissero in un contesto di recessione. “Siamo su ghiaccio molto sottile”, ha detto. “Se il sistema scivola in recessione e aumentano le tensioni sui prezzi dell’energia, la leva delle imprese diventerà un problema. Il Fondo monetario internazionale prevede che la potenza economica dell’Italia si ridurrà dello 0,2% nel 2023.

I prestiti pandemici garantiti dal governo nel 2020 sono stati emessi quando il coronavirus e le misure adottate per contenerlo hanno causato turbolenze nell’economia globale e problemi di liquidità per molte aziende in Italia. Con i tassi di interesse ora in aumento e la crescita economica in rallentamento, molte aziende italiane hanno difficoltà a rimborsare i prestiti ea sostituire i prestiti in scadenza con nuovi. Alcuni non rispettano i termini del prestito.

Esempio Giochi Preziosi SpA: Nel 2020, il produttore di giocattoli ha ricevuto un prestito bancario di 85 milioni di euro, garantito al 90% dal governo italiano. All’inizio di quest’anno, le banche hanno dovuto salvare la società perché non era in grado di rispettare i patti relativi alle linee di credito, secondo il suo ultimo rapporto annuale. La società ha anche sottolineato i potenziali rischi per le sue operazioni derivanti dall’attuale recessione. Caselli suggerisce che le aziende avrebbero dovuto emettere azioni invece di aumentare il loro onere del debito in risposta alla crisi della corona. “Il problema con il debito societario italiano è la mancanza di capitale proprio in bilancio”.

Grandi volumi garantiti in Italia

In risposta alla pandemia, ogni Stato membro dell’UE ha creato il proprio sistema generale di garanzia. Il quadro di Garanzia Italia prevede che le aziende debbano prima richiedere l’imposta di finanziamento a una banca, che ha richiesto una garanzia statale, tramite l’agenzia per il credito all’esportazione SACE SpA o la banca statale Mediocredito Centrale Mezzogiorno SpA. Una volta dato il via libera, la banca ha potuto emettere il prestito. Dal 70% al 90% delle nuove linee di credito sono garantite dal governo. Secondo il rapporto EBA, l’Italia rappresenta la percentuale più alta con l’84,8% del totale dei prestiti erogati attraverso garanzie statali. Spagna e Francia si attestano rispettivamente al 78,9% e al 65,8%. L’Italia, la Spagna e la Francia rappresentano insieme il 90% del debito sovrano dell’UE in essere.

Anche le società con rating spazzatura hanno ricevuto garanzie. Le banche erano disposte a concedere linee di credito, con una parte consistente del volume garantita dallo Stato. Le banche con le maggiori esposizioni includono Intesa Sanpaolo SpA, UniCredit SpA e Banco BPM SpA. “Ci sono ancora alcune preoccupazioni sulla qualità del credito di queste esposizioni”, ha affermato l’autore del rapporto EBA Andreas Fiel. “Per le banche, tuttavia, questo dovrebbe essere un problema minore a causa delle garanzie”, ha affermato un analista bancario presso il dipartimento di analisi economica e di rischio dell’EBA.

Visualizza i rimborsi programmati

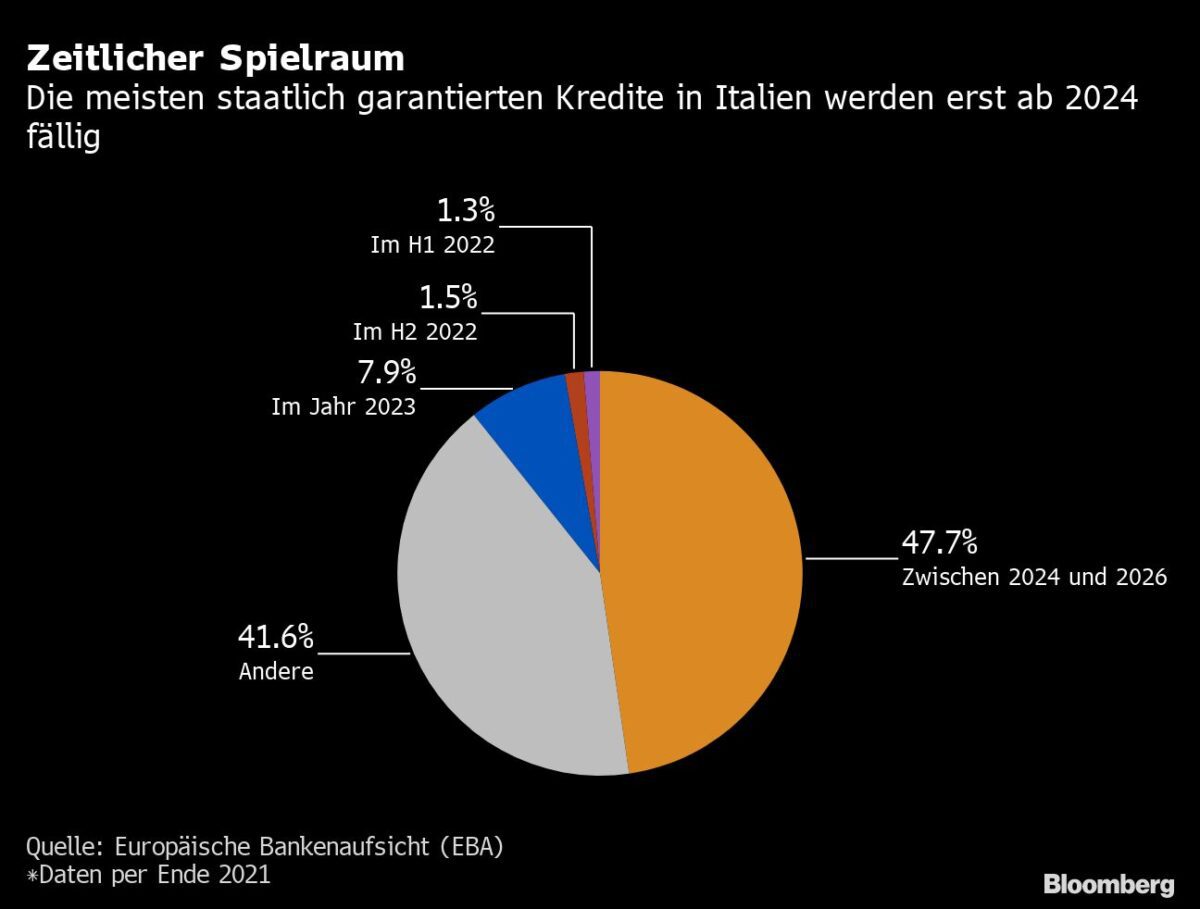

Quindi la domanda importante è quando e come rimborsare questo prestito. “I governi si stanno sempre più rendendo conto che parte di questo debito deve essere ristrutturato e l’opzione più semplice è estendere le scadenze”, ha affermato Justin Holland, amministratore delegato di DC Advisory. “Molto dipende dal rating del credito e da dove si trova nella struttura del capitale”. In Italia, tali prestiti sono ai primi posti nella struttura del capitale. In caso di ristrutturazione hanno priorità sugli altri prestiti. Tuttavia, non vi è alcun obbligo di agire immediatamente. Il muro della maturità non minaccia le imprese italiane. Secondo un rapporto separato dell’EBA, la maggior parte dei prestiti garantiti dal governo non scadrà dopo il 2024.

“Siamo in un’area tesa: i tassi di interesse stanno salendo e ci avviamo verso un periodo in cui la pressione sulle imprese continuerà ad aumentare e l’elemento finanziario diventerà più importante”, ha dichiarato Carlo Massini, partner di Hogan Lovells. Milano. “Tuttavia, al momento non vi è alcun problema immediato con il rimborso”. L’Italia, però, dovrà prima o poi fare i conti con il debito delle sue imprese.

FMW: Quindi il problema non c’è. Ma solo perché la maggior parte dei rimborsi non sono dovuti fino al 2024. Quindi è un problema che può essere ignorato per un buon anno. E poi l’Italia dovrà trovare una soluzione, a seconda di quanti di questi prestiti non verranno rimborsati. Ristrutturazione prestiti per scadenze molto lunghe? O c’è un’eccezione a livello Ue per il massiccio aumento del debito pubblico dell’Italia? Questo è lo scopo di questa garanzia statale.

FMW/Bloomberg/Primo grafico Fiera commerciale